この記事を読むのに必要な時間は約 4 分です。

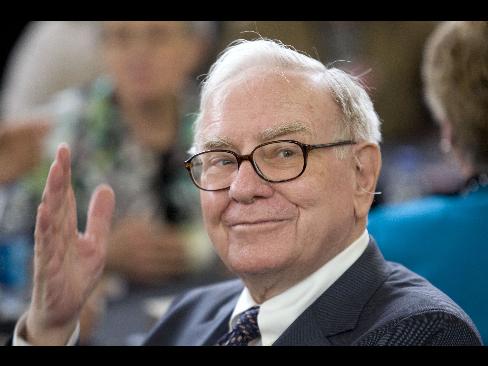

投資からならば誰でも知っている史上最強の投資家、ウォーレン・バフェット。

保有資産4兆円・・・すごい。

学べるところは学びたい。

事業家であるということは、投資家であるということでもある。

私がすべきことは何か?

バフェットの株主への手紙を見ると、こんなことが書いてある。

・簡単に理解できる事業を行っていること

・5年・10年・15年・20年後に今よりもっと利益を稼いでいる起業であること

・以上の条件を満たす企業の株式を「適切な価格」で購入すること。

原文はこちら。

Your goal as an investor should simply be to purchase, at a rational price, a part interest in an easily-understandable business whose earnings are virtually certain to be materially higher five, ten and twenty years from now.

W.E.Buffett, 1996 Letter to the shareholder, Berkshire Hathaway

それはそうなのだろう。

しかし、その前に忘れてはならない本質が別にある。

バフェットの投資法の本質

バフェット投資の要諦とは?

単に割安株を購入しているのではない。

原則1 ・期待利益額の大きいものに賭ける

原則2 ・かつ、安全域を確保する

原則3 ・かつ、「キャッシュフローを最大限確保する」

この原則3がとても重要。小額資金からスタートして上述のような投資を進めていく前にバフェットはこういう手順を踏んだ。

手順1 ファンドを運営し、顧客の資金のリターンの一部を得る

手順2 バークシャーのような現金残高の潤沢な会社を買収

手順3 その資金をつかい、これまた資金を潤沢に持つ保険会社を買収

手順4 保険会社の運用資金でキャッシュフローに満ち溢れた会社を買収

上述のような投資基準を重視するようになったのは、手順3から4のあたりからだ。

マネーがマネーを生む連鎖をうまく利用している。

バフェットがすごいのは、投資銘柄の選別にあるのではない。

「無リスクでレバレッジを効かせる」という錬金術を使ったところ。

レバレッジの連鎖と安全域を確保する保守的な投資手法の組み合わせ。

信用取引を使わない。空売りを仕掛けない。

買い一本という戦略はおそらく、徹底的に考えに考え抜き、練りに練られた思考から導き出された結論なのだろう。

*******

小口細分化して空室リスクを極限まで押さえながらアパマン投資を上回る驚異の高利回り!セルフストレージ(トランクルーム、レンタル収納)投資のためのセミナーも開催しております。無料で定期開催しているのは東京圏では弊社ぐらいではないかと思います。開催予定はこちら。トランクルーム投資セミナー開催中!リスクの少ない資産運用の秘訣